Bir Eksiklik Daha Giderildi, Kâr Payı Stopajı İçin de Artırım Olanağı Getirildi

ERDOĞAN SAĞLAM - 20 Mart 2023Kâr dağıtım stopaj artırımından yararlanabilmek için, daha önce stopaj beyan edilmiş olsun olmasın kurumlar vergisi yönünden matrah artırımı yapılması gerektiğinden, artırım tutarları çok yüksek çıkmıyorsa, her iki vergi açısından da artırım olanağı değerlendirilmelidir.

Önceki matrah artırımı düzenlemelerinin en çok eleştirilen taraflarından biri, kurumlar vergisi matrah artırımı yapan kurumlar nezdinde kâr dağıtımına yönelik vergi incelemesi ve kâr dağıtım stopajı yönünden tarhiyat yapılabilmesi idi.

Özellikle transfer fiyatlandırması incelemeleri bakımından bu düzenleme ve uygulamalar eleştirilmekteydi.

Çünkü, transfer fiyatlandırması incelemeleri, kurumlar vergisi incelemelerinin bir parçası olmasına rağmen, kurumlar vergisi matrah artırımı yapan şirketler nezdinde inceleme ve stopaj tarhiyatı yapılması, matrah artırımının ruhuna aykırı bulunmaktaydı.

7440 sayılı yeni Yapılandırma Kanunu'nda bu sorun çözüldü. Kâr dağıtım stopajı için de ilk kez artırım olanağı getirildi.

Düzenlemenin Geçmiş Dönemlere İlişkin Tarhiyatlara Etkisi

Yeni düzenlemenin bir olumlu bir de olumsuz tarafı var. Olumlu tarafı, bu düzenleme ile kâr dağıtım stopajının kapsama alınması ve bu stopaj için tarhiyat riskinden kurtulmak isteyenlere olanak sağlanmış olması.

Olumsuz tarafı ise, geçmiş dönemlere ilişkin tarhiyatlar bakımından böyle bir olanağın olmadığının ve kurumlar vergisi matrah artırımının bu sonucu doğurmadığının yasal düzenleme ile teyit edilmesi oldu. Çünkü kâr dağıtım stopajı ilk kez bu Kanunla artırım kapsamına alındı.

Tabii ki isteyen mükellefler bu Kanun kapsamında geçmiş dönemler için artırım yaparak getirilen artırım olanağından yararlanabilirler.

Kâr Dağıtım Stopaj Artırımı Nasıl Yapılacak?

Kanuna göre, kâr payı ödemeleri üzerinden (GVK 94/1-6; KVK 15/2 ve KVK 30/3’e göre) yapılması gereken stopajlara yönelik artırımda bulunmak, kâr dağıtımı yapan kurumu (vergi sorumlusunu), artırım yapılan dönemler için bu ödemeler yönünden gelir (stopaj) veya kurumlar (stopaj) vergisi incelemesi ve tarhiyatından koruyacaktır.

Kanunda kâr paylarında stopaj artırımı, kâr payı ödemesine ilişkin stopajın muhtasar beyanname ile beyan edilip edilmemesine göre iki alternatifte düzenlenmiş bulunuyor.

Ancak öncelikle belirtmekte yarar var. Kâr payı ödemlerinde stopaj artırımından yararlanabilmek için ön şart, kurumlar vergisi matrahı yönünden de artırım yapılmasıdır. Normalde stopaj artırımında bulunulması halinde gelir veya kurumlar vergisi matrah artırımında bulunma şartı aranmıyor. Örneğin ücret veya serbest meslek ödemelerindeki stopaj artırımı için böyle bir şart öngörülmüyor. Ancak, kanunda yatırım indirimi stopaj artırımına paralel bir şekilde kâr payı stopaj artırımı için kurumlar vergisi yönünden de matrah artırımı yapılması şart koşuluyor. (Md.5/2-d)

Kâr Payı Stopajı Muhtasar Beyanname İle Beyan Edilmişse Artırım Nasıl Yapılacak?

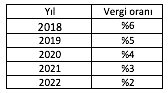

Kâr payı ödemeleri üzerinden yapılması gereken stopaj için beyanda bulunulmuş, yani muhtasar ve prim beyannamesi verilmiş veya verilen beyannamelere bu ödemeler dahil edilmişse, beyan edilen kâr payı ödemelerinin gayrisafi tutarlarının yıllık toplamları üzerinden, yıllar itibariyle aşağıdaki oranlarda hesaplanacak verginin ödenmesi suretiyle artırım yapılabiliyor (Md.5/2-c-1).

Görüldüğü üzere, bu alternatifte matrahlar değil, beyan edilen stopajlar artırılıyor.

Kâr Payı Stopajı Beyan Edilmemişse Artırım Nasıl Yapılacak?

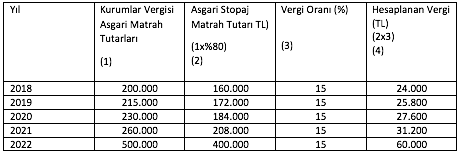

Kâr payı ödemeleri üzerinden stopaj yapılması gereken döneme ilişkin hiç muhtasar ve prim hizmet beyannamesi verilmemiş olması veya beyanname verilmekle birlikte kâr dağıtım stopajının beyannamede bulunmaması hâlinde, kâr payı ödemeleri nedeniyle matrah artırımı kapsamında artırılan kurumlar vergisi matrahının yüzde 80’inden az olmamak üzere belirlenen tutarlar üzerinden yüzde 15 oranında hesaplanan vergiyi ödemek gerekiyor. (Md.5/2-ç-4)

Buna göre, kâr payı stopajı beyan edilmemişse, kurumlar vergisi matrah artırımının asgari matrah tutarları üzerinden yapıldığı varsayımıyla ödenmesi gereken vergi tutarları şöyle:

Örnek 1

Kurum (A) 2020 ve 2022 yılları için kâr dağıtım stopajı artırımı yapmak istemektedir. 2020 yılı için 1 milyon TL kurumlar vergisi matrahı beyan etmiş olup, 2022 yılı kurumlar vergisi beyannamesinde ise 500 bin TL mali zarar doğmuştur. Her iki yılda da kâr dağıtım stopajı ile ilgili beyan edilen herhangi bir vergi bulunmamaktadır. Mükellefin 2021 yılı kurumlar vergisi ve 2022 yılı üçüncü geçici vergi dönem beyannamesinde de zarar beyan edilmiştir.

Bu mükellef ilgili yıllarda kâr dağıtım stopaj artırımı yapabilmek için öncelikle her iki yıla ilişkin olarak da kurumlar vergisi yönünden matrah artırımı yapmak zorundadır.

2020 Yılı İçin Artırım Hesabı

2020 yılı beyanı üzerinden yüzde 25 oranı kullanılarak hesaplanan artırım tutarı (1 milyon x %25=) 250 bin TL, ilgili yıl için belirlenen asgari artırım tutarı 230 bin TL’den yüksek olduğundan, 250 bin TL üzerinden kurumlar vergisi matrah artırımı yapılacaktır.

Daha sonra kâr dağıtım stopaj artırımı nedeniyle ödenecek tutar, kurumlar vergisi artırım tutarının %80’i üzerinden (250.000 x %80 x %15=) 30 bin TL olarak hesaplanacaktır.

2022 Yılı İçin Artırım Hesabı

2021 yılı kurumlar vergisi ve 2022 yılı üçüncü geçici vergi dönem beyannamesinde zarar beyan edildiğinden, 2022 yılına ilişkin kurumlar vergisi matrah artırımı bu yıla ait asgari tutar olan 500 bin TL üzerinden yapılacaktır.

Kâr dağıtım stopaj artırımı nedeniyle ödenecek tutar ise, kurumlar vergisi asgari artırım matrahının %80’i üzerinden (500.000 X %80 x %15=) 60.000 TL olarak hesaplanacaktır.

Örnek 2

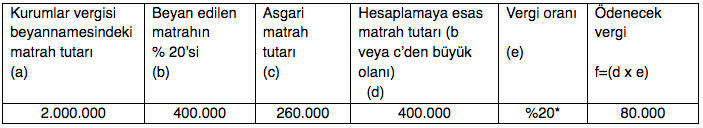

Kurum (B) 2021 yılında yaptığı kâr dağıtımı üzerinden hesapladığı 400 bin TL kâr dağıtım stopajını ilgili döneminde muhtasar beyannamesine dahil etmek suretiyle beyan etmiştir. 2021 yılı için verdiği kurumlar vergisi beyannamesinde ise 2 milyon TL matrah bulunmaktadır.

Bu mükellef kâr dağıtımı stopajını süresinde muhtasar beyanname ile beyan etmiş olmasına rağmen, kâr dağıtım stopajında artırımdan yararlanabilmek için kurumlar vergisi matrahını da artırmak zorundadır.

2021 yılı kurumlar vergisi matrah artırımı şu şekilde yapılacaktır:

*Mükellefin %15 indirimli orandan yararlanamayacağı varsayılmıştır.

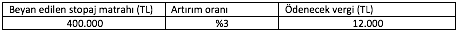

Bu mükellefin kâr dağıtım stopajı için ödeyeceği vergi ise şöyle hesaplanacaktır:

Bu yazı için son sözlerim…

Öncelikle kar dağıtım stopajı için oranın yatırım indiriminde olduğu gibi yüzde 15 alınması doğru değil. Her iki uygulama açısından da oran halen geçerli kar dağıtım stopajı oranı yüzde 10 olarak belirlenseydi daha doğru olurdu.

Bunun dışında, kar dağıtım stopajının beyan edilmiş olması durumunda da kurumlar vergisi matrahının artırılması şartını doğru bulmuyorum.

Ancak ilk defa sağlanan bu olanaktan yararlanılmasını, özellikle ilişkili kişilerle transfer fiyatlandırması kapsamında işlemleri bulunan mükellefler için öneriyorum.

Kâr dağıtım stopaj artırımından yararlanabilmek için, daha önce stopaj beyan edilmiş olsun olmasın kurumlar vergisi yönünden matrah artırımı yapılması gerektiğinden, artırım tutarları çok yüksek çıkmıyorsa, her iki vergi açısından da artırım olanağı değerlendirilmelidir.

Hatta gerçek kişi ortaklarca kâr payları bakımından da gelir vergisi matrahı artırımı yapılırsa, kâr payları ile ilgili tüm vergiler (kurumlar vergisi + kâr dağıtım stopajı + gelir vergisi) yönünden tam koruma sağlanmış olur.

Yazar: Erdoğan Sağlam

Kaynak: https://t24.com.tr/