Varlık Barışı mı, Yoksa Matrah Artırımı mı Tercih Edilmelidir?

ERDOĞAN SAĞLAM - 21 Mart 2023Birbirine alternatif bu iki müesseseden hangisinden yararlanmanın daha avantajlı olacağını, bir örnek üzerinden irdelemeye çalışacağım.

Değerli okurlar, varlık barışından yararlanma süresi 31 Mart 2023 tarihinde sona eriyor. Matrah artırımı başvurularının ise 31 Mayıs 2023 tarihine kadar yapılması mümkün bulunuyor.

Varlık barışı ve matrah artırımının kapsamı, yararlanma şekli, sonuçları, yani sağladığı vergisel avantajları tüm detaylarıyla önceki yazılarımda bulabilirsiniz.

Bugün birbirine alternatif bu iki müesseseden hangisinden yararlanmanın daha avantajlı olacağını, bir örnek üzerinden irdelemeye çalışacağım.

1. Varlık Barışı Uygulaması

Varlık barışı, gerçek ve tüzel kişilerin yurt dışında bulunan para, altın, döviz, menkul kıymet ve diğer sermaye piyasası araçlarının banka veya aracı kurumlara bildirilerek yurda getirilmesine; yurt içinde bulunan ancak gelir ve kurumlar vergisi mükelleflerinin kanuni defter kayıtlarında yer almayan para, döviz, altın, menkul kıymetler, diğer sermaye piyasası araçları ve taşınmazların ise vergi dairesine beyan edilerek kanuni defter kayıtlarına alınabilmesine imkân veren bir uygulamadır.

Varlık barışını, "yurt dışı" ve "yurt içi" varlık barışı olarak ikiye ayırmak mümkün. Kapsam ve uygulamalarda bazı farklılıklar var. Yurt dışı için "bildirim", yurt içi için ise "beyan" kavramını kullanıyoruz. Yazının bundan sonraki kısmını bu ayırıma dikkat ederek okursanız daha anlaşılır olacaktır.

1. 1. Defter Tutma Zorunluluğu Olmayanlar Varlık Barışından Yararlanabiliyor Mu?

Yurt dışı varlık barışından öteden beri mükellef olmayanlar da yararlanabiliyordu. Yakında sona erecek düzenleme de yurt dışı varlık barışı için eskiden bu olduğu gibi bu olanağı sağlıyor.

Yurt içi varlık barışında ise ilk defa son düzenleme ile gelir ve kurumlar vergisi mükellefiyeti olmayanlara (yani defter tutmayanlara) varlık barışı imkânı tanındı.

Mükellef olmayanların bu kapsamda beyanda bulunmaları halinde mükellefiyet tesis ettirmeleri ve defter tutmaya başlamaları bir zorunluluk değil...

1. 2. Varlık Barışı İçin Ödenecek Vergi

Varlık barışından 2023 yılında yararlanmak için yüzde 3 oranında bir vergi ödenmesi gerekiyor. 2022 yılında oran yurt dışı varlık bildiriminde daha düşüktü, ancak 2023 yılına girilmesiyle birlikte bu oranlar geçerliğini kaybetti. (Yurt dışı varlıklarını 30/9/2022 tarihine kadar bildirenler yüzde 1, 1/10/2022-31/12/2022 arasında bildirenler ise yüzde 2 oranında vergi ödedi. Yüzde 3'lük oran 1/1/2023-31/3/2023 arasında bildirenler için geçerli. Yurt içi varlık barışında ise 2022 yılında da oran yüzde 3 idi.)

Yurt dışı varlık barışında Türkiye’deki banka ya da aracı kurumlarda açılan hesaplara transfer edilen veya yurt dışından getirilerek bu hesaplara yatırılan varlıkların en az 1 yıl süreyle bu hesaplarda tutulması halinde vergi yüzde 0 (sıfır) olarak uygulanacak. Bu durumda, vergi dairesine ödenen vergiler, bildirim sahibinin talebi üzerine kendisine iade edilecek. Yurt içi varlık barışında verginin sıfır olarak uygulanması imkânı bulunmuyor.

1. 3. Ek Bildirim veya Beyanda Bulunmak Mümkün Mü?

2022 yılında veya 2023 yılının önceki aylarında bildirim veya beyanda bulunmuş olanlar, bu ay sonuna kadar yeni bir bildirim veya beyanda bulunabilirler.

1. 4. Varlıkların Yurda Getirilme veya Kayda Alınma Zamanı

Yurt dışı varlık barışında bildirilen varlıkların bildirim tarihinden itibaren 3 ay içinde Türkiye’ye getirilmesi, yurt içi varlık barışında ise beyan edilen varlıkların defter tutan mükelleflerce beyan tarihi itibariyle kayıtlara alınması zorunlu bulunuyor.

Gelir ve kurumlar vergisi mükellefiyeti bulunmayanların, taşınmaz dışındaki varlıklarının beyan tarihi itibarıyla banka veya aracı kurumlardaki hesaplara yatırıldığını gösterir belgelerle tevsik edilmesi yeterli görülüyor.

1. 5. Sağlanan Vergi Avantajı

Bildirilen veya beyan edilen varlıklara isabet eden tutarlara ilişkin hiçbir suretle vergi incelemesi ve vergi tarhiyatı yapılamaz. Diğer nedenlerle başlayan vergi incelemeleri ile takdir komisyonu kararları sonucu bulunan matrah farkının ise bildirilen veya beyan edilen varlıklar nedeniyle ortaya çıktığının tespiti durumunda, bildirilen veya beyan edilen varlık tutarının;

- Bulunan matrah farkına eşit ya da fazla olması durumunda gelir ve kurumlar vergisi ile katma değer vergisi yönünden tarhiyat yapılmayacak,

- Bulunan matrah farkından düşük olması halinde, sadece aradaki fark tutar üzerinden gelir ve kurumlar vergisi ile katma değer vergisi yönünden vergi tarhiyatı yapılacak.

Bu korumadan yararlanabilmek için bildirim veya beyanın, vergi incelemesine başlama veya takdir komisyonuna sevk tarihinden önce yapılmış olması gerekiyor.

2. Matrah Artırımı Hangi Avantajları Sağlar?

Gelir veya kurumlar vergisinde matrah artırımı, kapsama giren dönemler için beyan edilen matrahların yıllar itibariyle belirlenen oranlarda artırılması suretiyle hesaplanacak vergilerin ödenmesi karşılığında artırımdan yararlanan mükelleflere vergi incelemesi ve tarhiyat yapılmasını önleyen, yani koruma sağlayan bir düzenlemedir.

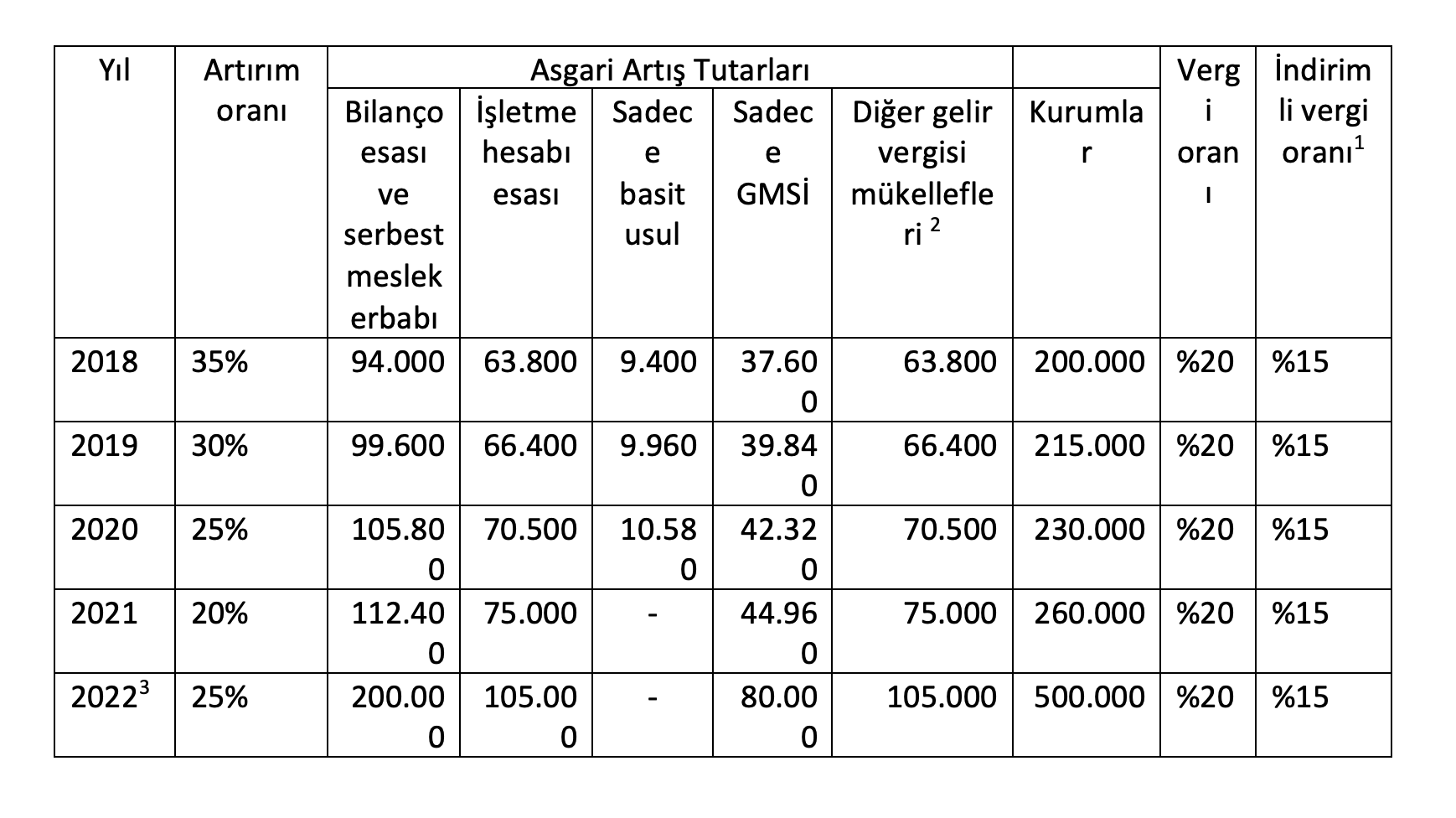

Kapsama giren yıllar, artırım oranları ve asgari artırım tutarları aşağıdaki gibidir:

3. Karşılaştırma ve Önerilerim…

Her iki uygulama da vergi incelemesi ve tarhiyattan koruma sağlıyor olsa da matrah artırımının sağladığı korumanın daha kesin ve güvenilir olduğunu söyleyebiliriz. Matrah artırımında şartların sağlanması halinde inceleme elemanı veya vergi dairesinin aksi yönde hiçbir tasarrufu söz konusu olamaz. Artırımdan yararlanılan vergiler ve dönemler itibariyle kesin inceleme ve tarhiyat yasağı vardır.

Varlık barışında ise bildirilen veya beyan edilen varlıklara isabet eden tutarlara ilişkin hiçbir suretle vergi incelemesi ve vergi tarhiyatı yapılmayacağı öngörülmüştür, ancak diğer nedenlerle yapılacak incelemeler sırasında izahta sorun yaşanması ihtimalini göz ardı edemeyiz. Çünkü diğer nedenlerle yapılacak vergi incelemelerinde tespit edilecek matrah farklarının, bildirilen veya beyan edilen varlıklar nedeniyle ortaya çıktığının tespiti gerekmektedir. Çok net durumlar dışında, vergi inceleme elemanının varlık barışı açıklamasını uygun bulmaması halinde, tarhiyat korumasından yararlanılamaması gibi durumlar ortaya çıkabilir.

Bu noktada iki eleştirimi ifade etmek isterim:

* Varlık barışında otomatik bir mahsup imkânının olmaması önemli bir eksikliktir.

* Vergi müfettişine bu süreçte verilen değerlendirme yetkisinin sınırları net bir şekilde çizilmelidir.

Mükellefler bu husus dışında, ödenmesi gereken tutarları (vergi maliyetlerini) karşılaştırmak suretiyle hangi uygulamadan yararlanacaklarını belirleyeceklerdir. Karşılaştırma yapılırken varlık barışına konu gelirin elde edildiği döneme ilişkin matrahların ve asgari tutarların dikkate alınması gerekir.

Örnek

Mükellef 2021 yılında elde ettiği 700 bin TL eurobond faiz gelirini, 2021 yılı için verdiği gelir vergisi beyannamesine dahil etmemiştir. Kira ve kâr payı gelirleri için verdiği 2021 yılı gelir vergisi beyannamesinde yer alan matrah 500 bin TL olup, beyan ettiği gelirler defter tutmasını gerektiren gelirlerden oluşmamaktadır. Beyanname üzerinde hiçbir indirimi bulunmayan mükellef 159.690 TL gelir vergisi ödemiştir. (Eğer 700 bin TL eurobond faiz gelirini de beyan etmiş olsaydı 432.190 TL vergi ödeyecekti, yani eksik beyan den mükellef 272.500 TL daha az vergi ödemiş oldu.)

Bu mükellef Mart sonuna kadar bu tutarı yurt içi varlık barışı kapsamında beyan eder ve bankaya yatırmak suretiyle tevsik ederse (700.000 x yüzde 3=) 21 bin TL vergi ödeyerek varlık barışından yararlanabilir. İleride başka nedenlerle yapılabilecek incelemede bu tutarın beyan dışı bırakıldığı tespit edilirse, müfettişe, varlık barışında beyan ettiği paranın kaynağının eurobond faiz geliri olduğunu beyan ederek matrah farkını açıklayabilir. Normal koşullarda bu beyana itibar edilerek tarhiyat önerilmemesi gerekir.

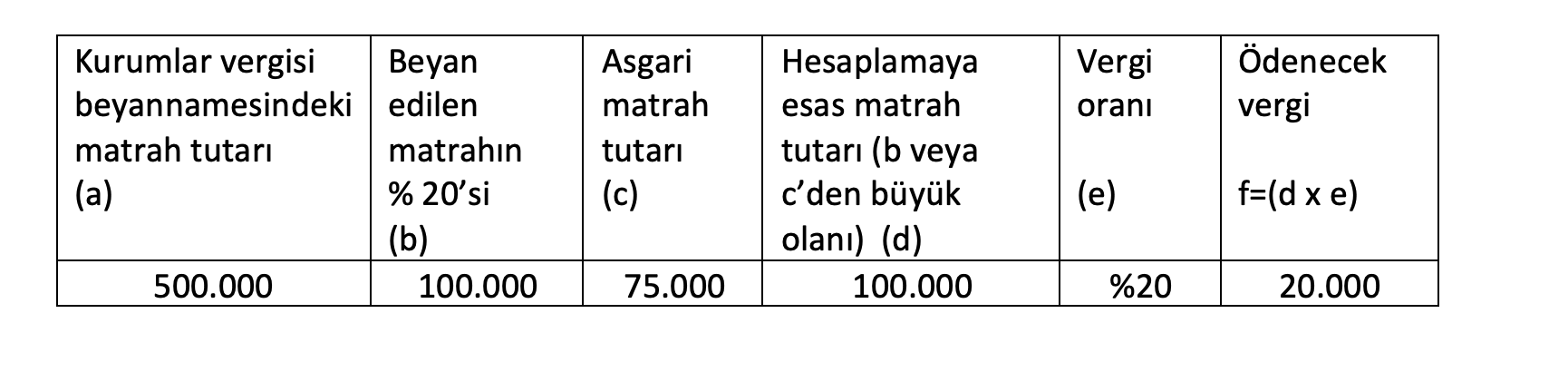

Bu mükellefin matrah artırımı için ödeyeceği vergi şöyle hesaplanır:

Bu mükellefin matrah artırımı nedeniyle ödeyeceği vergi, indirimli oran (yüzde 15) uygulanmadığı durumda bile varlık barışı için ödeyeceği tutardan az olup, üstelik matrah artırımı varlık barışına nazaran daha güvenilir bir uygulama olduğundan, kesinlikle matrah artırımını tercih etmesi beklenir. Böylece 20 bin TL ödeyerek, 272 bin 500 TL gelir vergisi ile bu tutarda ceza ve buna ilaveten gecikme faizini ödeme olasılığını ortadan kaldıracaktır. Üstelik ödeyeceği tutarı uygun vade farkları ile taksitle ödeme olanağından yararlanabilecek, peşin öderse yüzde 10 indirime hak kazanacaktır.

Yazar: Erdoğan Sağlam

Kaynak: https://t24.com.tr/