Taşınmaz Kirası mı, İşletme Hakkı Kirası mı?

NUMAN EMRE ERGİN - DR. YMM - 04 Ocak 2021

MDERGI/8724A.015

(OCAK 2021 Sayı 205)

UZMAN YORUMU

TAŞINMAZ KİRASI MI, İŞLETME HAKKI KİRASI MI?

Dr. N. Emre ERGİN

YMM

31 Temmuz 2020 tarihli Resmi Gazete'de yayımlanan 2812 ve 2813 sayılı Cumhurbaşkanı Kararları ile işyeri kiralama hizmetlerinde KDV oranı %18'den %8'e, gelir vergisi stopaj oranı da %20'den %10'a indirilmişti. Konuya ilişkin detaylı açıklamaları Lebib Yalkın Mevzuat Dergisi'nin Eylül-2020 sayısındaki yazımızda değerlendirmiştik.

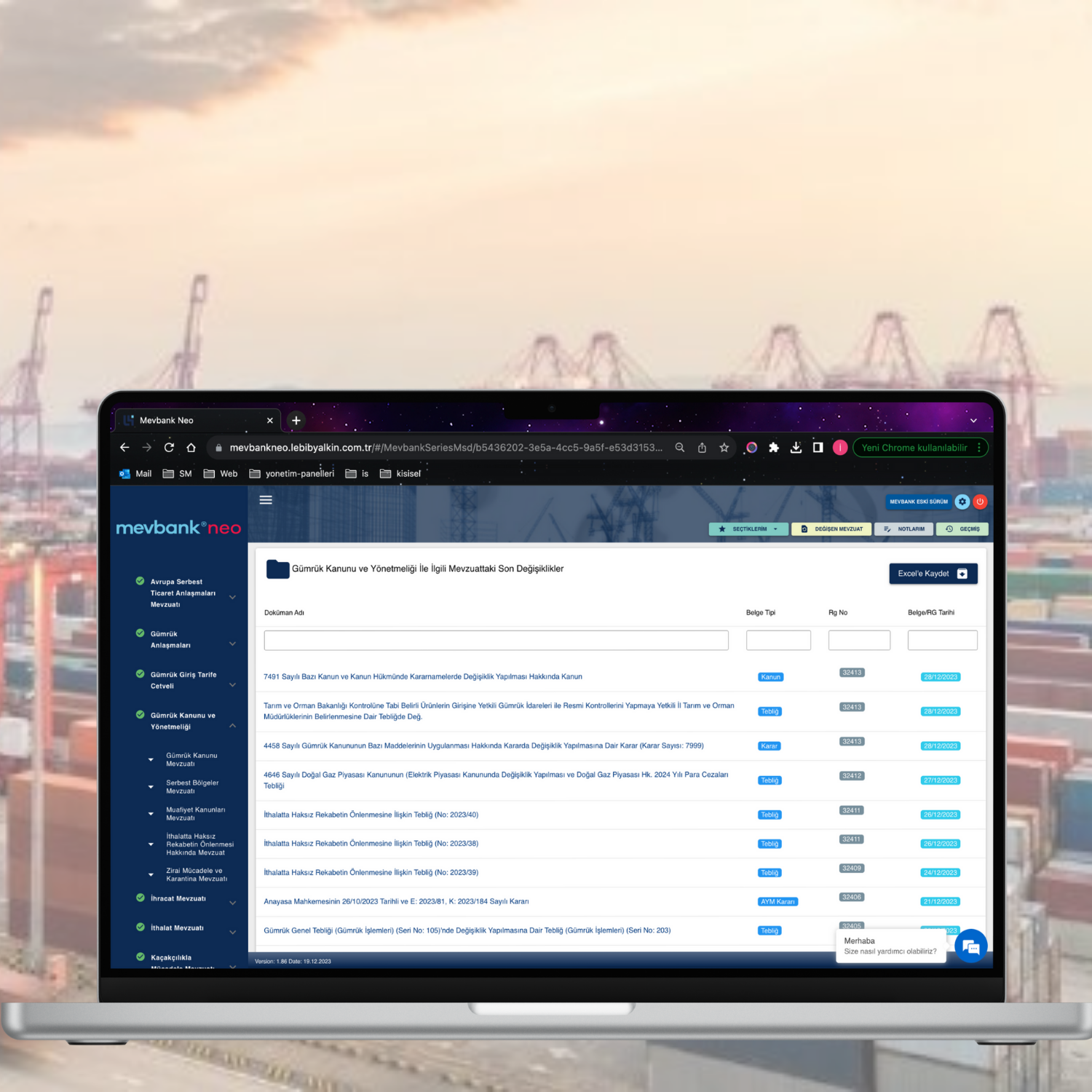

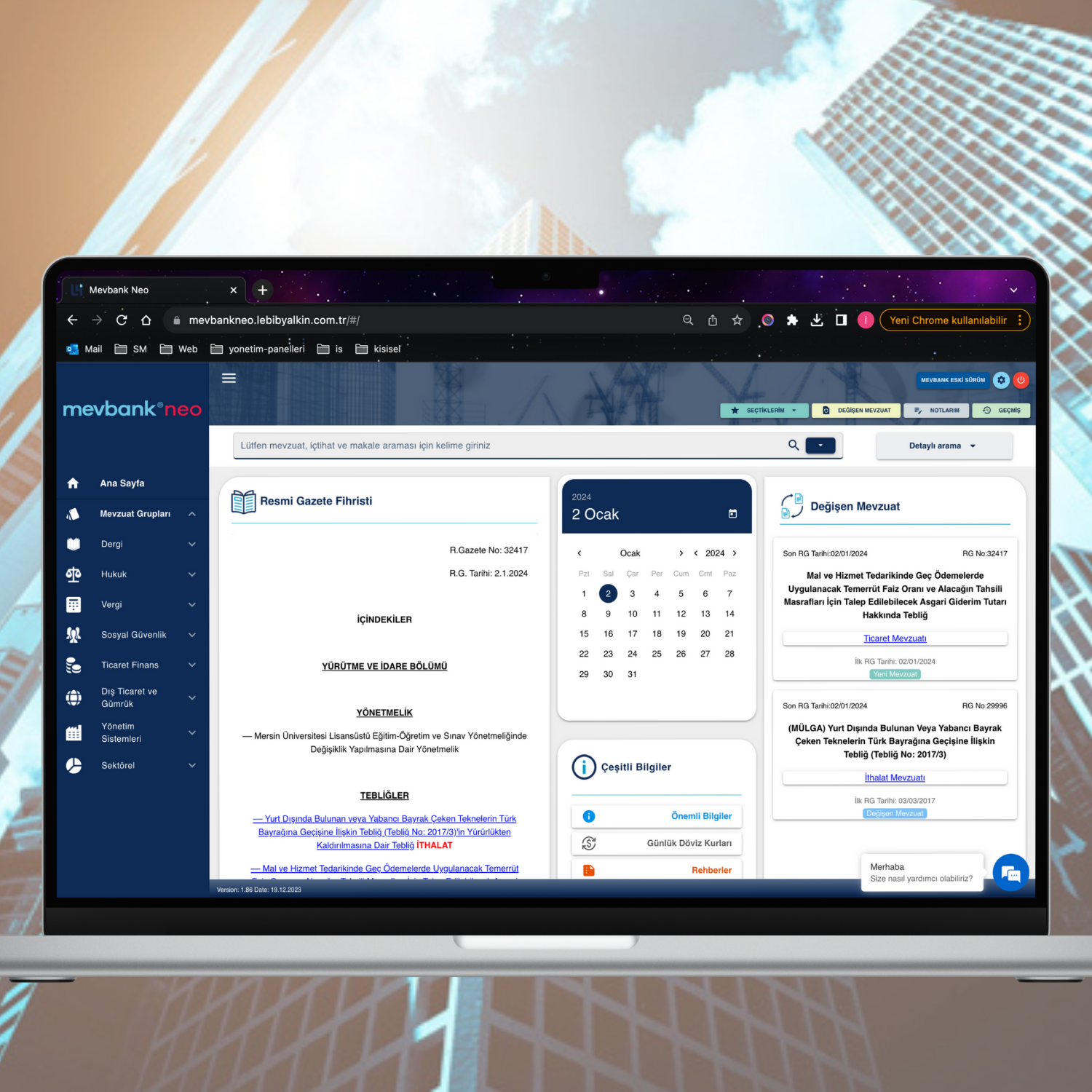

Gelir İdaresi Başkanlığı (GİB), söz konusu indirimlerin (özellikle KDV oranı indiriminin) uygulanmasına ilişkin olarak yakın zamanda internet sitesinde çeşitli özelgeler yayımlamıştır. Söz konusu özelgeler incelendiğinde, yapılan kiralamanın işyeri olarak bir taşınmaz (çatılı işyeri) kiralaması mı, yoksa bir işletme hakkı kiralaması mı olduğu incelenmektedir. Özelgelere konu durumlar şunlardır:

1) Havalimanı dış hatlar terminalleri, CIP, iç hatlar terminali ile mütemmimlerine ait kiralama (16.09.2020 tarih, 76464994-130[KDV.2020.212]-E.142415),

2) Soğuk hava depolamasına ilişkin kiralama ( 21.09.2020 tarih, 39044742-130[Özelge]-E.690837 sayılı özelge),

3) Sanal ofis kiralama hizmetleri (24.09.2020 tarih, 39044742-130[özelge]-E.702055 sayılı özelge),

4) Öğrenci yurdu kiralaması (25.09.2020 tarih, 25410040-130-E.10470 sayılı özelge),

5) ATM alanı kiralama hizmetleri (26.09.2020 tarih, 45404237-130[I-20-182]-E.143205 sayılı özelge)

GİB yukarıdaki kiralamalara ilişkin olarak verdiği görüşlerde, kiralamada taşınmazların kuru mülkiyetinin mi yoksa taşınmaza bağlı işletme hakkının mı kiracıya bırakıldığı ayırımını yaparak "işyeri kiralama hizmetleri, işyeri olarak kullanılan bina, ofis, dükkân gibi taşınmazların kira sözleşmesi ile kuru mülkiyetinin kiralamasını kapsamaktadır. Bununla birlikte, taşınmazların, iktisadi bir faaliyetin icrasına tahsis edilerek ve/veya işletilmeye hazır hale getirilerek kiracıların kullanımına bırakılması halinde, bu tür kiralama işlemleri taşınmaza bağlı işletme hakkının kiralanması niteliğinde olduğundan bu işlemlerin işyeri kiralama hizmeti olarak değerlendirilmesi mümkün değildir" yönünde görüş bildirmekte ve yukarıda sayılan kiralama hizmetlerinin işyeri kiralaması olmadığı gerekçesiyle KDV oran indiriminden yararlanamayacağı ve %18 oranında KDV'ye tabi olacağını belirtmektedir.

GİB'in yukarıdaki özelgelerinden çıkan sonuç şudur: Kiraya verence taşınmazda gerçekleştirilecek faaliyetin içeriği belirtilmeden/tanımlanmadan/düzenlenmeden sadece taşınmazın kuru mülkiyetin kullanımı kiracıya bırakılıyorsa, bu kiralama taşınmaz (işyeri) kiralamasıdır. Ancak, taşınmazda sürdürülecek bir faaliyet kiraya verence belirlenmişse ve taşınmaz bu faaliyetin gerçekleştirileceği kondüsyonlarda kiracıya bırakılıyorsa burada taşınmazın değil, taşınmaza bağlı işletme hakkının kiralanması söz konusudur. Yani ortada bir taşınmaz kiralaması değil, bir hakkın belli bir süre için kullandırılması, yani hak kiralaması söz konusudur.

GİB'in yukarıdaki özelgelerine yansıyan görüşü yeni olmayıp daha önce de taşınmaz kiralaması / taşınmaza bağlı işletme hakkı kiralaması ayırımını yapmıştır. Örneğin, belediyelere ait büfe, kantin, çay ocağı, voli mahalli, dalyan, taş, kireç, kum, kömür ocaklarının kiralanmasını; belediye mülkiyetindeki taşınmazın yap-tamamla-işlet-devret modeli ile yapılarak bir şirkete alışveriş merkezi olarak kiralanmasını; üniversitelerin bünyesinde bulunan taşınmazların, kantin-kafeterya, büfe, fotokopi odası, taksi durağı, bilet satış ve benzeri amaçlarla kiralanmasını; şirket bünyesinde bulunan ve öğrenci yurdu olarak teşrif edilen binanın aynı amaçla kullanılmak üzere bir kamu genel müdürlüğüne kiraya verilmesini taşınmaz kiralaması olarak değil, işletme hakkı kiralaması olarak değerlendirilmiştir.

Sayıştay da belediyelere ait gayrimenkullerden bizatihi bir iktisadi işletme mahiyetinde olan belli bir teçhizat ve donanıma sahip taşınmazların (spor salonu, hamam, halı saha, sosyal tesis, kültür merkezi, sinema vb) veya gayrimenkule bağlı bir hakkın (büfe, çay ocağı, otopark vb) kiraya verilmesi söz konusu olduğunda, bu kiralama işlemlerinin gayrimenkul kiralaması olarak nitelendirilemeyeceği, işletme hakkının kiraya verilmesi suretiyle gerçekleşen ticari nitelikli bir hizmet olarak değerlendirileceğinden KDV' ye tabi olacağı görüşündedir. (Sayıştay 7. Dairesi, Karar yılı: 2017, Karar no: 352, ilam no: 210, tutanak tarihi: 2.5.2019)

Bir kiralamanın işyeri kiralaması mı, yoksa işletme hakkı kiralaması mı olduğu KDV açısından farklı vergileme rejimine yol açmaktadır. Şöyle ki; KDV Kanunu'nun1/3.f maddesinde, Gelir Vergisi Kanunu (GVK)'nun 70'inci maddesinde belirtilen mal ve hakların kiralanması işlemlerinin KDV'ye tabi olduğu belirtilmiş; aynı Kanun'un 17/4.d maddesiyle iktisadi işletmelere dahil olmayan gayrimenkullerin kiralanması işlemleri ise KDV'den istisna kılınmıştır. GVK md. 70'de sayılı haklar ise şunlardır:

1. Arazi, bina (Döşeli olarak kiraya verilenlerde döşeme için alınan kira bedelleri dahildir), maden suları, menba suları, madenler, taş ocakları, kum ve çakıl istihsal yerleri, tuğla ve kiremit harmanları, tuzlalar ve bunların mütemmim cüzileri ve teferruatı;

2. Voli mahalleri ve dalyanlar;

3. Gayrimenkullerin, ayrı olarak kiraya verilen mütemmim cüzileri ve teferruatı ile bilumum tesisatı demirbaş eşyası ve döşemeleri;

4. Gayrimenkul olarak tescil edilen haklar;

5 Arama, işletme ve imtiyaz hakları ve ruhsatları, ihtira beratı (İhtira beratının mucitleri veya kanunî mirasçıları tarafından kiralanmasından doğan kazançlar, serbest meslek kazancıdır.), alameti farika, marka, ticaret unvanı, her türlü teknik resim, desen, model, plan ile sinema ve televizyon filmleri, ses ve görüntü bantları, sanayi ve ticaret ve bilim alanlarında elde edilmiş bir tecrübeye ait bilgilerle gizli bir formül veya bir imalat usulü üzerindeki kullanma hakkı veya kullanma imtiyazı gibi haklar (Bu hakların kullanılması için gerekli malzeme ve teçhizat bedelleri de gayrimenkul sermaye iradı sayılır.);

6. Telif hakları (bu hakların, müellifleri veya bunların kanuni mirasçıları tarafından kiralanmasından doğan kazançlar, serbest meslek kazancıdır);

7. Gemi ve gemi payları (Motorlu olup olmadıklarına ve tonilatolarına bakılmaz) ile bilumum motorlu tahmil ve tahliye vasıtaları;

8. Motorlu nakil ve cer vasıtaları, her türlü motorlu araç, makine ve tesisat ile bunların eklentileri.

Bu durumda, bir gayrimenkul ancak bir ticari işletmeye dahilse bu gayrimenkulun kiralaması KDV'ye tabi olurken, GVK md. 70'de sayılan gayrimenkul dışındaki mal ve hakların kiralanması ticari işletmeye dahil olsun olmasın KDV'ye tabidir. Yani şahısların, belediyelerin, üniversitelerin, vakıf ve derneklerin gayrimenkul dışındaki mal ve haklarını kiralamaları, ticari işletme oluşmasa da KDV'ye tabi olmaktadır. Öyleyse yukarıdaki özelgelerde işletme hakkı kiralaması olarak belirlenen kiralamalar %18 oranında KDV'ye tabi olurken, ticari işletme bünyesinde yapılan işyeri kiralamaları 2020 sonuna kadar %8, bir değişiklik yapılmazsa sonrasında %18 oranında KDV'ye tabi olacak, ticari faaliyet kapsamında yapılmayan taşınmaz (işyeri dahil) kiralamaları ise KDV'den istisna olacaktır.

ATM alanı kiralamasına ilişkin olarak ise GİB 26.09.2020 tarihli özelgede "ATM alanı kiralama hizmeti, 2007/13033 sayılı BKK'nın geçici 6'nci maddesi kapsamında işyeri kiralama hizmeti olarak değerlendirilemeyeceği" yönünde görüş verilmiştir. GİB daha önceki 24.06.2009, 12.05.2014, 24.05.2018 tarihli özelgelerinde "taşınmazların, ATM ünitesi veya baz istasyonu konulmak üzere kiraya verilmesi halinde ise işletme hakkı kiralamasından bahsedilemeyeceğinden, taşınmaz kiralaması olarak değerlendirilen…" yönünde görüş verilmiştir. Ayrıca 60 seri numaralı KDV Sirkülerinde de belediye veya devlet üniversitesinin iktisadi işletmesine dahil olmayan gayrimenkulü, bankalara ATM cihazı konulmak ya da banka şubesi olarak kullanılmak üzere kiraya vermesi Kanun'un 17/4-d maddesine göre KDV'den müstesna olduğu açıklaması yer almaktadır. Bu durumda, GİB son özelgesiyle ATM alanı kiralamalarının taşınmaz kiralaması olduğu yönündeki görüşünü devam ettirmekle birlikte, bu kiralamaların işyeri kiralaması olmadığı, dolayısıyla da işyeri kiralamaları için getirilen KDV oran indiriminden yararlanamayacağını söylemektedir. GİB, başka bir özelgede benzer bir görüşü "otomatik satış makineleri"ne ilişkin olarak, bu makinelerin sınırlı bazı işlemlerin herhangi bir personel kullanılmadan otomatik olarak müşteriler tarafından yapılıyor olması nedeniyle bu makinelerin Vergi Usul Kanunu açısından işyeri oluşturmadığı gerekçesiyle vermiştir.

GİB'in gerek ATM, gerek otomatik satış makineleri alanı kiralamasındaki görüşüne katılmıyorum. Zira söz konusu makineler, bankaların veya satıcı şirketlerin ticari faaliyetleri için kiralanmış olup bunların teknolojinin sağladığı imkanlardan yararlanması ve insan emeğine ihtiyaç duymaması, bu makinelerin işyeri olmadığı sonucunun çıkarılmasını gerektirmez. Bugün Amazon'un insansız mağaza işlettiği bir dünyada böyle bir görüşe katılmak mümkün değildir. Söz konusu özelge nedeniyle, b aşta alış veriş merkezleri olmak üzere kiraya verenler %18 üzerinden KDV hesaplayacaklardır. ATM'leri işleten bankalar KDV mükellefi olmadığından bu vergi bir gider/maliyet unsuru olarak bankaların üzerinde kalacaktır. Bu nedenle, bankaların yüksek uygulanan KDV'ye karşı dava açabileceklerini düşünüyorum.

----------o----------